Autónomo vs. empleado en relación de dependencia ¿Quién gana y quién pierde en 2023?

Están vigentes las modificaciones a Ganancias dispuestas por el decreto 473 del 12 de septiembre y que entran en vigor en octubre. Comparando ambas categorías se presenta una situación dispar en cuanto a su alcance y lo que cada uno debería pagar.

Buenos Aires, 25 de septiembre de 2023 / KPMG (Escriben Cecilia Nuñez, Directora de Global Mobility Services y Gisele González, Gerente Senior de Global Mobility / Tax & Legal KPMG Argentina) Si bien son significativos los cambios que trae el proyecto de modificación del Impuesto a las Ganancias que en estos días están tratándose en el Congreso, y que resultarán aplicables en 2024, lo cierto es que las medidas dadas a conocer en los primeros días de septiembre ya están plenamente vigentes y resultarán aplicables a partir de octubre próximo.

Cecilia Nuñez

Como se sabe la ley del Impuesto a las Ganancias es la misma para trabajadores autónomos y empleados bajo relación de dependencia, pero la mecánica de cálculo para cada categoría es diferente: para los primeros (facturación por venta de bienes o locación de servicios o profesionales independientes, por ejemplo), el impuesto se determina y se informa anualmente a través de una declaración jurada y el monto se toma como base de cálculo de los anticipos que se deben ingresar a cuenta del año siguiente. En cambio, para los que están bajo relación de dependencia son los empleadores los que se encargan del cálculo y retención mensual del impuesto

Teniendo en cuenta que, en materia impositiva, es el Poder Legislativo el que se encuentra facultado para efectuar modificaciones a las leyes vigentes (derogar o crear nuevos impuestos), recientemente el Poder Ejecutivo ha venido implementando – haciendo uso de la delegación de ciertas facultades que prevé la ley– una serie de medidas que intentan aliviar la carga impositiva que soportan los trabajadores en relación de dependencia. En los últimos años se ha dispuesto, conforme evoluciona el nivel de inflación, montos fijos de salarios a partir de los cuales se paga Ganancias y por debajo se exime de hacerlo. Todo ello debiendo ser evaluado, administrado, calculado, retenido e ingresado por el empleador que en su carácter de agente de retención es quien debe aplicar la legislación vigente y conservar registros internos de los cálculos efectuados para poder justificar, frente a una fiscalización, su correcto accionar como agente de retención.

El pasado 12 de septiembre se firmó el decreto 473 que elevó el piso a partir del cual los empleados en relación de dependencia deberán pagar Ganancias desde octubre. En líneas generales, independientemente de lo que hayan pagado los empleados entre enero y septiembre, a la hora de evaluar el impuesto de octubre ya no se tendrá en cuenta el monto de ganancias acumuladas en lo que va del año sino únicamente el monto correspondiente al salario de octubre. Si es menor al equivalente de 15 salarios mínimos (considerando el valor vigente al 1/10/2023), la remuneración de octubre quedará entonces exceptuada de pagar Ganancias. Y si es mayor a dicho parámetro, se deberá calcular el pago del impuesto. Resulta importante aclarar que aun cuando el salario de octubre sea inferior al parámetro definido, no se recalcularán las retenciones hechas entre enero y septiembre por el empleador ingresadas a la AFIP. Es decir, se congela la situación del impuesto calculado al 30 de septiembre. Una especie de borrón y cuenta nueva como si el impuesto no fuera de ejercicio anual sino mensual.

La AFIP publicó el 18 de septiembre la Resolución General 5417 que reglamenta al decreto 473. Tal como había sucedido en agosto último a través de esta resolución también se encomienda al Poder Legislativo la actualización de la escala del artículo 94 de la Ley del Impuesto a la Ganancias a los fines de que se mantenga su progresividad. Caso contrario, si solo se modificase el piso salarial para el impuesto, quien lo supere aun en pocos miles de pesos, se encontraría alcanzado directamente a la alícuota máxima del 35%.

Es esperable que la actualización de la escala se concrete – a través de la modificación de la Ley – de manera que también alcance el beneficio a los trabajadores autónomos. No obstante, hasta tanto esto ocurra, estos contribuyentes no estarán habilitados a accionar mecanismos para reducir su carga impositiva (reducción de anticipos, etc).

Es decir que, si bien los empleadores aplicarán esta nueva escala para la determinación de las retenciones mensuales de sus empleados, los trabajadores autónomos – por la mecánica de declaración, determinación y pago del impuesto- no tendrán ningún beneficio hasta tanto se incorpore a la ley la mencionada escala incrementada.

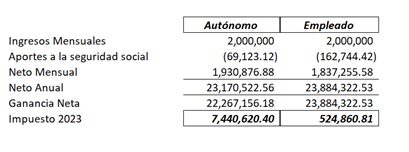

Para tener una noción más cabal de la diferencia de impuesto en uno y otro caso, comparemos la situación impositiva de un empleado en relación de dependencia cuyo salario mensual es de 2 millones de pesos versus un trabajador autónomo que factura mensualmente el mismo monto. Si bien el autónomo podría deducir de sus ganancias los gastos relacionados con la obtención de los ingresos, a los fines del cálculo comparativo solo se ha tenido en cuenta el aporte a la seguridad social obligatorio. En igual sentido, para el empleado en relación de dependencia solo se consideró el aporte a la seguridad social que se descuenta mensualmente de su salario. De la comparación surge que, de no actualizarse la escala de la ley del artículo 94, para un mismo año fiscal el trabajador en relación de dependencia habrá ingresado vía retenciones de su empleador un monto de 524 mil pesos de impuesto mientras que el impuesto determinado para el trabajador autónomo ascendería a más de 7 millones de pesos.

En resumen, la actualización de las escalas de ese artículo 94 aplica tanto a los trabajadores en relación de dependencia como a los trabajadores autónomos, la diferencia para el primer caso es que los agentes de retención (empleadores) ya se encuentran utilizando escalas actualizadas que de alguna manera contemplan el nivel de inflación mientras que los trabajadores autónomos solo podrían tomar alguna acción (reducción de anticipos, por ejemplo) una vez que la actualización se encuentre aprobada por el Congreso Nacional.-

| Acerca de KPMG Internacional

KPMG es una organización global de firmas miembro que prestan servicios profesionales independientes en las áreas de auditoría, impuestos y asesoramiento. Las firmas integrantes de la red KPMG operan en 143 países y territorios, con más de 265.000 socios y colaboradores que trabajan en todo el mundo. Cada firma integrante de la red global de KPMG es una entidad independiente y legalmente autónoma, describiéndose a sí misma como tal, respondiendo por sus propias obligaciones y responsabilidades. KPMG International Limited es una entidad privada inglesa limitada por garantía. KPMG International Limited y sus entidades relacionadas no prestan servicios a los clientes.

|

Acerca de KPMG Argentina

En Argentina somos un equipo multidisciplinario integrado por más de 1.500 profesionales que ofrecemos servicios de asesoramiento, impuestos y legales y auditoría. Contamos con oficinas en la Ciudad de Buenos Aires, Córdoba y Rosario, que nos permiten consolidar nuestra posición en el mercado y fortalecer la presencia en los centros estratégicos del país. |

| Claudio Negrete Williams

Gerente de Comunicaciones KPMG Argentina Tamara Vinitzky Socia a cargo de Clientes & Mercados, Marketing & Comunicaciones y Diversidad

|