Primer Coloquio del CIDeS, en el Alvear Palace Hotel, bajo el lema “El Impacto de la Litigiosidad en la Economía Argentina”. Jurisprudencia y Seguros. Propuestas Legislativas y Normativas en Argentina, y su impacto a través del seguro en el entorno competitivo y el crecimiento económico de la Nación.

A continuación, un resumen de las primeras exposiciones:

Panel – Actualidad de los desafíos – Cuantificación de daños.

La Gerente Legal de Siniestros de la Caja de Ahorro y Seguros, Fabiana Compiani, advirtió que en Argentina “hay 15 millones de vehículos que circulan en Argentina, 40% de autos y motos circulan sin seguros”.

Según el Observatorio Vial “se producen 4.369 muertes anuales por accidentes viales, por 3.642 siniestros”, una cifra que permanece más o menos estable en los años “y que marcan una estabilidad de una ausencia de políticas públicas para evitar estos accidentes”.

“El crecimiento de una sociedad implica más vehículos y más accidentes, y se requieren políticas para que eviten esos siniestros”, dijo Compiani.

“El problema es que no es solo estadística, sino que implican a personas, y esas personas que mueren mayoritariamente son de entre 18 y 35 años. La mayor utilización de motos por parte de jóvenes se correlaciona con un incremento de las muertes en el manejo de esos vehículos”.

Compiani informó que “se pagan por accidente de automóviles 3 millones de siniestros por año”, entre accidentes, incendios, robos.

Además, existen “500.000 juicios pendientes, con demoras en pericias y fallos”.

Consideró que el sistema de mediación “no es un fracaso” solo se resuelven por esa vía el 12% de los litigios, “hay que mejorar” esa instancia.

Por su parte, Roberto Parrilli, presidente de la Cámara de Apelaciones en lo Civil de Capital Federal, destacó que “La cantidad de siniestros se producen por deficiencia en seguridad vial, un parque automotor que circula en condiciones precarias, algunos que circulan con garrafas o bidones de nafta”.

“La mayoría de calles doble mano, que no están señalizadas. Los sectores de más bajos recursos, que no pueden acceder al transporte público, recurren a la moto o a la bicicleta, que intervienen en general el 40% de los litigios”.

“El déficit social genera déficit fiscal. Porque la falta de servicios genera mayores costos”, advirtió el magistrado y señaló que “los litigios se transforman en juicios”.

Además, apuntó a que “es muy difícil que alguien pueda conciliar una demanda cuando existe una inflación tan elevada” que dificulta la previsibilidad.

Propuso “ir a una ley específica sobre el tema vial que debe considerar un procedimiento previo de oferta que tiene que hacer la aseguradora”.

“Un sistema de premios y castigos, para que la aseguradora que no pague en tiempo y forma, pague un porcentaje mayor”, y si bien “no podemos ir en contra de litigar sin gastos, si la justicia considera que lo que el demandante pedía estaba de más, éste debe hacerse cargo de las costas”.

En tanto, Pablo Pescie, director del Instituto Argentino de Salud Médica, advirtió sobre “la falta de criterio unificado” en cuanto a la medicina del seguro. “Es como si uno va a un médico y le dice que tiene una cosa, y va a otro y le asegura que tienen otro diagnóstico”.

Propuso “mejorar la medicina del seguro” a partir de “una mayor capacitación de los médicos, y para ello es necesario organismos que trabajen en esa especialización”.

Además, “debe haber organismos administrativos que controlen esta especialidad médica”.

Pescie apuntó también a reducir “las diferencia de criterios entre la Juntas Médicas Privadas y los criterios oficiales” e incluso “entre distintas jurisdicciones (provincias) a la hora de evaluar los daños y sus consecuencias”.

Vemos dentro de la práctica diaria “falta de lógica de informes” entre las causas y la secuelas, dijo Pescie.

Todo este panorama genera imprevisibilidad, al sector, y por lo tanto, va en detrimento de su crecimiento y mayor presionalización.

Panel Actualidad de los Desafíos – Buenas prácticas.

En Argentina hay dos millones de siniestros de autos al año. Se supone que el equivalente al 10% de la población va a ser afectada por algún accidente. Los datos corresponden al panel sobre buenas prácticas en el marco del Coloquio CIDES 2024 que se lleva a cabo en el Hotel Alvear.

Guillermo Plate, Superintendente de Seguros de la Nación enfatizó “el objeto del contrato de seguros es pagar siniestros”. “Lo que se judicializa es lo patológico”, explicó.

Al respecto, Gustavo Trías, Presidente de Asociación Argentina de Compañías de Seguros (AACS), explicó que “los juicios pendientes en el sector sin incluir riesgo del trabajo son 220.000 de los cuales entre transporte y autos, son 200.000”.

“El parque automotor está integrado por 12,5 millones de vehículos asegurados que producen 2 millones de siniestros. Esto significa que una vez cada 5 años y medio ese vehículo va a tener un accidente”, agregó.

Trías dijo que “hay 140.000 víctimas de accidentes de tránsito al año eso quiere decir que en 20 años el 10% de la población va a ser damnificada”.

“Este flagelo deviene en reclamos a la actividad aseguradora. De esos 2 millones de siniestros 95% se resuelve por vía administrativa, el 5% pasa a etapa de mediación y el 68% que estuvo en mediación se resuelve en esa etapa”.

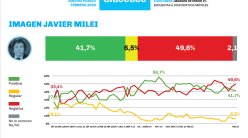

Trías indicó que “más del 90% de los casos que van a juicio, lamentablemente es porque la parte actora no tiene ninguna intención de cerrar la causa en estado de mediación”. Al respecto, detalló que “solo 1,6% en el ramo automotor se judicializa”. Sin embargo, presentó el costo total promedio abonado en cada instancia y la grave distorsión que los casos que se judicializan significan para el sistema.

Por su lado, Eduardo Felizia, Presidente de Asociación de Aseguradores Argentinos (ADEAA), sostuvo que el sector debe encarar “desafíos internos”.

Todos estamos en etapa de profesionalización. El otro tema es la solvencia y lo relativo a las buenas prácticas vinculadas a la información, procesos y la mecánica del pago de siniestros, explicó.

Felizia consideró que el problema “no se refiere a la judicialización porcentual, que es baja, del 1,6%”. “Es imprescindible que el resto de los operadores entiendan que lo nuestro es un sistema, que tenemos normas que regulan la actividad, reglas técnicas, capitales mínimos”.

El empresario destacó que “la Corte Suprema sostuvo que prevalece la ley especial por sobre la ley general posterior que es la Defensa del Consumidor”.

Añadió que “la Corte protege al sector como sistema pero hay tribunales inferiores que no la siguen”. “El tema es la cuantía de los juicios, hay provincias en las que los jueces terminan desconociendo la doctrina de la Corte. Este sistema asegurador tiene que ser protegido en beneficio de la Patria”, enfatizó.

Por su lado, Juan Carlos Mosquera, presidente de Aseguradores del interior de la República Argentina (ADIRA), dijo que “nuestros asegurados tienen que tener claro qué es lo que contratan”.

“Hay que trabajar tanto desde las asegurados como de los productores que tiene contacto con el cliente. Tiene que haber empatía con el asegurado. Si logramos llevar a la práctica seguramente vamos a reducir costos y tener clientes más satisfechos”, señaló.

Panel Criterios de Actualización

Aplicarán una tasa de referencia para la actividad judicial

El Banco Central y el Ministerio de Economía están elaborando una nueva tasa de referencia, aplicable exclusivamente para la actividad judicial, con lo que se buscará poner fin a los problemas de inseguridad jurídica derivados de los diferentes criterios de actualización de las indemnizaciones que establecen los tribunales y, en muchos casos, no se ajustan a criterios de razonabilidad. La información fue confirmada por Roberto Vázquez Ferreyra, socio del estudio jurídico homónimo durante su participación en el Primer Coloquio CIDeS: Impacto de la litigiosidad en la economía argentina.

Vázquez Ferreyra participó del debate sobre “Criterios de actualización” junto al juez de la Cámara Civil de Córdoba, Federico Ossola; y el socio de PwC Argentina, Hernán Pérez Raffo, quienes coincidieron en los inconvenientes de establecer indemnizaciones “justas y razonables” en un contexto de alta inflación y demoras en la ejecución de las sentencias.

“La inflación es un cáncer que corroe todo”, manifestó Ossola, quien advirtió que en la Justicia “no hay tarifación y todo queda supeditado a lo que invoque el damnificado y a lo que resuelva el juez”, decisión que toma otro cariz cuando “un juicio se demora y retrasa el pago de la indemnización”.

Al respecto, criticó el “caos jurisprudencial”, con “diversos criterios de actualización” y “jueces que fijan tasas de interés que cada vez son mayores”.

Pero también puso de relieve que la parte aún vigente de la ley de Convertibilidad “prohíbe indexar, algo que no resiste más con una inflación del 200% anual”.

Por tal razón, destacó varios fallos de la Corte Suprema de Justicia que indicaron que los fallos “no pueden ir desacompasados de la realidad económica”.

En el mismo orden, Pérez Raffo advirtió que “las primas que financian los casos que se resuelven hoy se decidieron antes de la pandemia y el asegurador tuvo que invertirla para hacer frente a la inflación”.

En cuanto a la disparidad de criterios, planteó que, en el lapso transcurrido entre enero de 2016 y diciembre de 2020, de un capital inicial de $ 1 millón, la prima del asegurador al final de ese período llegó a $3, 27 millones, la actualización por IPC a $3,8 millones y el criterio de una Cámara Civil fijó una indemnización de $ 10 millones.

“Es por eso que los asegurados eligen jurisdicciones más ventajosas y se dilatan los procesos”, aseveró.

Vázquez Ferreyra resaltó los criterios de la Corte Suprema, “que está buscando seguridad jurídica con razonabilidad”, en un marco signado por criterios divergentes.

Por ejemplo, indicó que días atrás la Corte sentenció que no se pueden actualizar indemnizaciones por CER, por no tratarse de una tasa de interés, y que poco después la Sala 8 de la Cámara de Trabajo dispuso todo lo contario.

Ante ello, Vázquez Ferreyra puso de relieve la “buena noticia” de la reunión de funcionarios del Banco Central y el Ministerio de Economía “a los efectos de buscar tasas de referencia para la actividad judicial, solo aplicable para los juicios, con lo cual se terminarían todos estos problemas”.

“Creo que vamos por buen camino: si se termina la inflación, se terminan los problemas, y por otro lado, habrá una tasa de referencia para que apliquen todos”, resaltó, para finalizar confiando en que si se llega a la estabilidad de precios “Dios quiera que dentro de un año no tengamos que tratar estos problemas”.

El Ministro de Justicia, Mariano Cúneo Libarona propuso hoy aumentar las penas contra aquellos que realizan fraudes contra las compañías de seguros e ir por los beneficios patrimoniales que, eventualmente, consiguen los implicados a través de esas “estafas”.

Las denuncias de falsos siniestros contra las compañías de seguro representan “un tremendo ataque a la propiedad y al mercado, que daña al sistema de seguros, pero va a más allá, porque afecta a la economía en general”.

En la actualidad, estas maniobras “tienen penas de entre uno a seis años de prisión, porque se trata como una estafa común, y si es tentativa, es mucho menor, por lo que puede haber “probation”.

“La pena de fraude a compañías de seguro no pueden ser tan baja. Tenemos que aumentarlas, como pasa en Alemania o España”, dijo el ministro de Justicia,

Adelantó que impulsará ese agravamiento en las penas en la modificación del Código Penal, que data de 1921, si bien contiene cambios que se introdujeron durante más de un siglo.

Pero además, el Ministro propuso “también ir en la búsqueda de los bienes obtenidos” por los implicados en estas estafas.

En el marco del Primer Coloquio CIDeS: Impacto de la litigiosidad en la economía argentina, el funcionario manifestó que comparte “que debe bajar la litigiosidad” en el sector “y necesidad de crear un cuerpo médico forense” para la revisión de las denuncias por accidentes, y los instó a “trabajar de manera conjunta” en la investigación de las falsas denuncias.

Acerca del CIDeS

En el mes de diciembre del 2023, se creó el Centro de Investigaciones para el Desarrollo del Seguro (CIDeS). Se trata de un thinktank que reúne a los ejecutivos de las principales aseguradoras del país, destinado a impulsar la colaboración, el análisis estratégico y la innovación en el sector asegurador a través del estudio, análisis, investigación y exploración de temas relevantes para el desarrollo y fortalecimiento del seguro.

El principal objetivo del CIDeS es convertirse en un importante generador de ideas influyentes y soluciones transformadoras en el ámbito asegurador, así como también, fomentar el trabajo colaborativo para identificar tendencias y áreas de riesgo que afecten a la sociedad y a la industria aseguradora. Su compromiso radica en mostrar y difundir la contribución y el impacto de los seguros en la construcción de economías y sociedades más resilientes y prósperas.

Buenos Aires, 27 de agosto de 2024.-

Carla Arcuri

BASSO DASTUGUE & ASOCIADOS