Comunicado de KPMG sobre los cambios en el Impuesto a las Ganancias que se publican hoy en el Boletín Oficial. Adjuntamos fotos de los especialistas que analizan el decreto.

Hoy salió publicado en el Boletín Oficial el decreto que dispuso el aumento del piso del impuesto de 150 mil pesos a 175 mil pesos. Cómo y cuándo se instrumentará el cambio.

Buenos Aires, 23 de septiembre de 2021 / KPMG (Escriben Analía Saitta, Socia a cargo de la Práctica de Seguridad Social, Tributación de Nómina y Derecho Laboral; y Andrés Tellado Cañas, Director a cargo la Práctica de Seguridad Social, Tributación de Nómina y Derecho Laboral). Fue publicado hoy en el Boletín Oficial el decreto 620/2021 por el cual el Gobierno decidió la suba del mínimo no imponible del Impuesto a las Ganancias que ahora pasará de 150 mil pesos a 175 mil pesos. Por su parte la AFIP debe reglamentar la aplicación del beneficio, el cual rige para para las remuneraciones y/o haberes brutos mensuales devengados a partir del 1° de septiembre de 2021, inclusive.

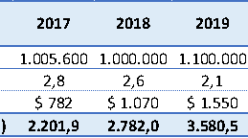

Este nuevo cambio en el impuesto que deben pagar los asalariados implica que aquellos que perciban un sueldo de hasta 175 mil pesos mensuales ya no pagarán impuesto, lo que en el caso de un trabajador soltero sin hijos podría representar un ahorro de aproximadamente $ 16.000 en el mes y en el caso de un empleado casado con dos hijos $ 8.500. Este grupo de trabajadores gozarán también de la exención de la segunda cuota del SAC de 2021. Por otro lado, se incrementó de 173 mil pesos a 203 mil pesos el límite de remuneración hasta el cual los empleados gozan de una deducción especial incrementada que permite atemperar el efecto del impuesto para aquellos que pasan a ganar más de 175 mil pesos mensuales.

La Ley N° 27.617 -originadora de los beneficios que han sido actualizados en sus límites de aplicación- había sido publicada en el Boletín Oficial el 21 de abril de 2021 y sus disposiciones entraron en vigencia oficialmente con la sanción de la Resolución General N° 5008 de la AFIP, publicada en el Boletín Oficial el 16 de junio de 2021. Dado el tiempo transcurrido desde la sanción de la Ley hasta su entrada en vigencia y dada la situación actual en la que los salarios se han visto incrementados por las distintas negociaciones paritarias y/o aumentos otorgados por las empresas se tornó necesario el incremento del “piso” a partir del cual los empleados quedan obligados a tributar.

Recordamos que la reforma impulsada por la Ley apuntó a disminuir la carga tributaria de un grupo extenso de trabajadores, dejando a algunos eximidos totalmente del pago del impuesto y a otros con una retención menor. En este sentido, considerando los valores vigentes actualmente, se pueden identificar dos grandes grupos de empleados beneficiados con estos cambios y un tercer grupo en el que el cálculo del impuesto no ha sufrido modificaciones:

- Grupo 1: aquellos empleados cuya remuneración bruta no supere 175 mil pesos mensuales, los cuales no tributarán importe alguno. A fin de aplicar este beneficio la norma contempla el incremento de la deducción especial en el mes, de manera tal que la ganancia neta sujeta a impuesto debe arrojar resultado cero. Asimismo, se prevé la exención sobre el aguinaldo.

- Grupo 2: aquellos cuya remuneración bruta resulte superior 175 mil pesos pero sea menor o igual a 203 mil pesos mensuales, los cuales gozarán de una disminución de su carga fiscal. En este caso, se establece una deducción especial incrementada, de forma tal de crear pequeños “escalones” entre aquellos que no tributarán impuesto por integrar el grupo de trabajadores con haberes brutos menores a 175 mil pesos mensuales y aquellos que continúan abonando el tributo de la misma forma que lo venían haciendo por superar 203 mil pesos

- Grupo 3: aquellos trabajadores que no gozarán de este beneficio en el cálculo mensual ya que perciben remuneraciones superiores a 203 mil pesos.

Pasados algunos meses de la aplicación práctica de la Ley N° 27.617, advertimos que se ha producido un cambio de lógica del cálculo del impuesto.

Al respecto, vale señalar que para generar los beneficios indicados se ha producido un cambio en la mecánica de determinación del impuesto, ya que a los efectos de su aplicación debe establecerse si el trabajador se encuentra en alguno de los grupos en forma mensual -según la fórmula indicada por la RG 5008/2021- desvirtuando “parcialmente” el concepto de anualidad del impuesto a las ganancias.

Complementariamente, se ha tratado de solucionar uno de los grandes cuestionamientos que tenía la determinación del impuesto por su progresividad y anualidad, ya que hasta la sanción de la Ley N° 27.617, alcanzada la ganancia neta sujeta a impuesto, la aplicación del tributo gravaba la totalidad de las rentas percibidas hasta ese momento y ante incrementos salariales la dinámica del cálculo llevaba a que el empleado pudiera saltar el tramo de la escala en la que se encontraba (por ejemplo pasando a tributar del 27% al 31%) impactando dicho incremento no solo en ese mes, sino en la renta acumulada.

A partir de la Ley N° 27.617, y en relación con el grupo 1 y 2, la RG 5008/2021 establece que el beneficio obtenido -reflejado en la deducción especial incrementada- resulta inamovible, con lo cual la gravabilidad solo afecta al trabajador en el mes en que supera el tramo de cada grupo y aun considerando la renta acumulada el impacto es menor que de considerar la dinámica precedentemente mencionada.

No obstante, estas ventajas, no podemos dejar de señalar dos aspectos que merecerían un abordaje específico. Por un lado, la aplicación práctica de la norma resulta muy compleja, toda vez que la creación de la deducción especial incrementada no ha contemplado situaciones particulares y básicamente desde el punto de vista sistémico el cambio de lógica “parcial” de la anualidad se complica respecto de aquellos trabajadores que se mueven entre los distintos grupos a lo largo del año (por ejemplo, casos que perciben comisiones u horas extras que generan variaciones significativas en el salario mensual, lo que puede ubicarlos en los distintos grupos a lo largo de un año).

Por otro lado, tampoco se ha considerado que de superarse el “piso” a partir del cual se comienza a tributar, dada las escalas actuales, un trabajador rápidamente podría pasar a tributar a la tasa máxima del 35%. Por ejemplo, un trabajador casado y con dos hijos podría estar aún en la tasa del 27% al percibir 196 mil pesos y alcanzará la tasa máxima cuando llegue aproximadamente a 215 mil pesos.

Si bien es cierto, que dada la mecánica actual estos trabajadores no van a perder el beneficio ya obtenido, lo cierto es que podrían pasar a tributar a la tasa máxima de un mes a otro. Esta última situación, nos muestra la necesidad de efectuar una revisión integral del Impuesto a las Ganancias de cuarta categoría que grava las rentas de los trabajadores dependientes y jubilados, ya que más allá de los objetivos de alivianar la carga tributaria de un grupo específicamente determinado por la remuneración establecida por decisión de la Administración, se hace necesario incrementar la deducción especial, el mínimo no imponible y las cargas de familia para todos los trabajadores, pero fundamentalmente adecuar las escalas para que el impuesto vuelva e encontrar la lógica, la razonabilidad y la equidad que las últimas décadas ha perdido.-

***

Claudio Negrete Williams

Gerente de Comunicaciones

Dirección de Marketing & Comunicaciones

KPMG