Se presentó hoy el primer informe sobre el desarrollo del Capital Privado (Private Equity) en Argentina en los últimos diez años. Los fondos relevados gestionan compañías con ventas por un monto de USD 2.520 millones y emplean a más de 17.500 personas. Fue realizado en forma conjunta entre KPMG Argentina y Asociación Argentina de Capital Privado, Emprendedor y Semilla (ARCAP).

Buenos Aires, 7 de octubre de 2020/ KPMG. En forma conjunta KPMG Argentina y la Asociación Argentina de Capital Privado, Emprendedor y Semilla (ARCAP) realizaron y presentaron hoy el primer informe sobre el desarrollo del Capital Privado (Private Equity) en la Argentina en los últimos diez años. Los Fondos de Private Equity que participaron del relevamiento gestionan compañías con ventas por un monto de USD 2.520 millones y emplean a más de 17.500 personas. La información contenida en el informe, que aporta también datos del mundo y la región, fue obtenida mayormente de fuentes públicas. Asimismo, como parte del estudio, KPMG realizó una encuesta y mantuvo entrevistas con los gestores de los Fondos de Private Equity presentes en el país.

Los fondos de Private Equity son entidades que manejan capital aportado por otros inversores cuyo destino son empresas de la economía real, aportando no sólo capital a largo plazo, sino también conocimiento. Entre las principales conclusiones del estudio se pueden citar:

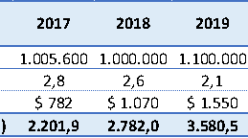

- La inversión de Fondos de Private Equity en América Latina ha presentado fluctuaciones durante los últimos 10 años.

- El número de transacciones de Fusiones y Adquisiciones en Latinoamérica representa el 2,6% del total global, pero solo el 1% en transacciones de Private Equity.

- El porcentaje de participación de Argentina en el monto invertido en la región ha variado producto de los ciclos político-económicos y los montos de transacciones puntuales.

- En Argentina, el Private Equity representa, en promedio, un 6% de las transacciones de Fusiones y Adquisiciones de empresas que se realizan al año en el país. En el restante 94%, los compradores han sido empresas locales o extranjeras, llamados habitualmente estratégicos.

- Analizando el período comprendido entre 2011 y 2019, se puede observar que el sector Energía y Recursos Naturales fue el que tuvo mayor volumen de operaciones por parte de los Fondos de Private Equity, representando un 20.3% del total.

- En el mismo período, el 20% de las transacciones correspondieron al sector de Industria Manufacturera mientras que el porcentaje para empresas del sector Telecomunicaciones, Medios y Tecnología fue del 15%.

- El 80% de los Fondos de Private Equity indica que más del 50% de los aportantes de capital son inversores internacionales. Si se tienen en cuenta inversores regionales (Latam) este número asciende al 90%.

- Para los Fondos de Private Equity regionales, los aportantes de capital son mayoritariamente inversores institucionales, mientras que para los Fondos de Private Equity locales, más del 75% del capital corresponde a Family Offices o individuos de altos ingresos.

El estudio completo se puede encontrar en https://home.kpmg/ar/es/home/

o

KPMG. Presentación Primer Informe de Private Equity en Argentina. Octubre 2020

***